プライベートバンクの紹介もようやくここまできました。日本にある外資系プライベートバンクの紹介としてはこれで最後になります。日系プライベートバンクは電話で門前払いだったり、支店担当者経由でやりとりするのが億劫なので、これ以上突っ込まないようにします。いくらヒマとはいえ、ちょっと自分をほめてあげたくなります。

クレディスイスとは

1856年創業のプライベートバンクの老舗とはいいつつも、UBS同様クレディスイスもM&Aのインベストメントバンキングとファンド運用のアセットマネジメントを抱える、世界50か国、グローバル総勢47000人の巨大金融機関です。ウェルスマネジメントの顧客預かり資産では世界5位につけている大型のプライベートバンクで、預かり資産残高でいうとUBSの約3分の1程度ですが、それでも8000億ドルあります。強みについてはやはり規模を生かしたグローバルでのリサーチ力、商品対応力になります。

クレディスイスの日本での展開

日本では2009年から営業開始しており、2012年にはHSBCの日本撤退に合わせて顧客を引き取っています。日本は東京、名古屋、大阪の3拠点体制で、顧客担当のリレーションシップマネージャーは50人近くいるので、けっこうな人数です。

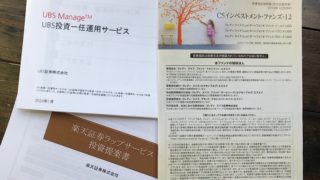

2021年よりUBSのウェルスマネジメント部門が三井住友信託銀行と提携することになったため、日本で銀行・証券業務を行っているスイス系のプライベートバンクはクレディスイスのみになってしまいました。クレディスイス自身もそのことをよくわかっていて、そこはかとなくアピールしてきます。

パンフレットには、日本の口座だけでなく、スイスや他の海外支店の口座開設のサポートも明記されています。ただ、日本で口座開いてからにしてくれということなので、海外で口座開設するには日本で5億円、海外で5億円必要ということになります。もらったパンフレットには200万ドルで口座開設可能という表記もありましたが、ここらへんは多分会社と担当者の裁量で決まってくる気がします。

クレディスイスの雰囲気

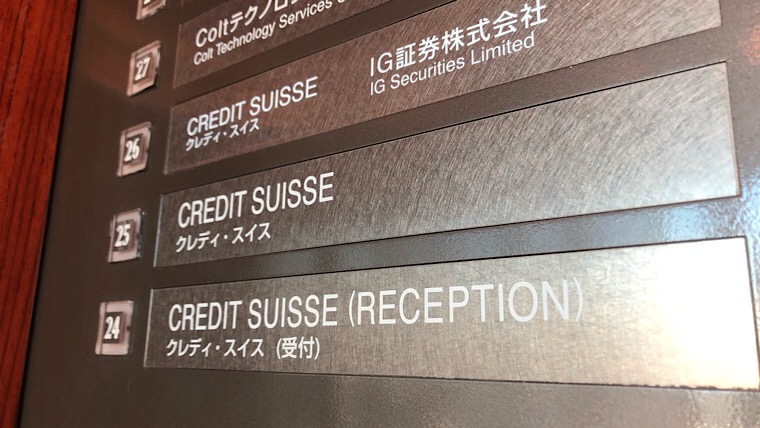

六本木一丁目駅改札とつながっている高級ビル、泉ガーデンタワーの24階から26階までクレディスイスになっています。24階はエレベーター乗り換え階なんですが、ちょっとしたホールになっていて、その脇に鎮座するクレディスイスのロゴが目立ちます。受付はすりガラスで中が見えない小さな自動ドアを抜けた先にあるので、なかなかわかりづらいです。

会議室の雰囲気は他のプライベートバンクと比べても一番おしゃれな感じでした。いつもリンツのチョコ2個置かれているのでおいしくいただいてました。24階の会議室から外を眺めていると、日本が衰退しているなんて妄想じゃないかと思うくらい都会感、セレブ感があります。プライベートバンクってそういう場所だと思うので、他の銀行と比べても雰囲気はいいということだと思います。ちなみに顧客向けに絵画、車、ゴルフなどのイベントをときどき開催しているようです。

最低預入金額は5億円から

現在、最低預入金額は5億円ですが、いきなり全額投入できなくても、数年内に5億円になる道すじが見えていれば大丈夫みたいです。ちなみに5億円を下回ると口座維持手数料が毎年数十万円引かれるようです。5万円じゃなくて5億円ですよ!5億も預け入れしていてペナルティがある世界って、ハイパーインフレ起こしたジンバブエドルくらいかと思っていました。ちなみに、以前の最低預入はさらに上乗せの10億円だったみたいです。もらったパンフレットにもまだ修正できていないものがあって、小さく10億円と書かれているのを発見しました。

市場から直接債券を購入して、専任者に債券中心のポートフォリオを組んでもらうには10億円からスタートと言われました。とはいえ、5億円でもダイレクトに債券を買うことはできるようなので、一任運用をお願いして全て任せるには10億円からということかもしれません。

運用商品について

とりあえずフルラインナップで金融商品は何でも買えるはずです。「リターンはこのくらい、こんな感じで運用を考えています、ライフプランはこんな感じです…」という希望を伝えると、自分に合ったポートフォリオを作って提案書にしてくれます。提案書の中には、クレディスイスが考える資産保全の手法や、ポートフォリオのリターン・リスク分析も入っていて、読み物としてとても面白く、とても勉強になります。プライベートバンクならではのサービスの一つと言ってよいかもしれません。

オルタナティブについても、日本株、米国株、グローバルのロング・ショート、イベントドリブン、その他聞いたことのない戦略のヘッジファンドだけでなく、プライベートエクイティを含んだプライベートアセット、不動産の私募ファンドなど、私募ファンドのデパートみたいになっていて、こういうのが好きな人はたまらないと思います。最低投資金額は5000万円とか1億円とかそんなレベルです。ヘッジどころかコア投資になりかねない金額です。

投資一任で、というとおすすめされるファンドラップはクレディスイス・ポートフォリオ・ファンドという名称で、イールド・バランス・グロースの三種類の中から選ぶことができます。基本ドル建てで、円建てのものも2017年から運用開始しています。イールドは債券メインの株式とオルタナティブ(コモディティメイン)、バランスは株式と債券が半々プラスオルタナティブ、グロースは株式メインの債券とオルタナティブで、基本的には中身はいっしょで比率だけ変わっている感じです。株式は自社のファンドだけでなく、直接アメリカの大企業の株式をポートフォリオに組み入れているのが特徴でしょうか。申込単位が100万円以上というのも少ない方ですね。

ポートフォリオ・ファンドのリターンはごくごく一般的なレベルに落ち着いているみたいです。コストが信託報酬+管理報酬で取られるところも普通のファンドラップと同じです。購入手数料は昔は3%近く取っていたようですが、現在はノーロードになっています。リターン、コストどちらもファンドラップとして標準的で、わざわざクレディスイスでやる必要性は感じられませんでした。